スタッフブログ:タグ: 住宅ローン控除

住宅ローンを組んだ後にやってはいけない3つのこと

2018年04月04日

こんにちは、大内です。

今回のテーマは、

住宅ローンを組んだ後にやってはいけない3つのこと

です。

その1:教育資金の積立をせずに繰上返済を行うのには注意が必要

住宅ローンとの付き合い方としては、繰上返済を行い、早期の住宅ローン完済を目指される方も多いかと思います。

マイナス金利で住宅ローン金利が史上最低水準であり、むしろ低いがために、「定期預金に預けるより有利だから」と繰上返済を行う方もいるようです。

繰上返済を行えば、支払う予定だった利息が軽減されるメリットはありますが、手元資金が必ず減ります。

それでも計画的に行うのはいいですが、問題は、子どもがいる家庭で繰上返済をする場合は、教育資金とのバランスを考える必要があるようです。

教育費負担のピークは、一般的には高校卒業後の大学・専門学校期です。中学校から私立に通う場合はもっと早くから教育費の高負担期が続きます。

子供が生まれる前や、まだ幼い時期に住宅を購入した世帯の一部で、こうした教育費負担に備える貯蓄をせずに繰上返済を行った結果、教育費のピーク時に貯蓄が底をついてしまった例があります。

生前贈与など親からの経済的支援に頼れる場合はいいですが、そうでなければ、繰上返済をしすぎて大学進学時に資金不足に陥ると、奨学金や教育ローンを利用して解消することになります。

子供の希望する進路を変更せざるを得ない場合もあり得ます。

注意が必要です。

その2:住宅ローン控除を意識しない借換え・繰上返済は注意が必要

マイナス金利が導入され、住宅ローンの借換えを行う人が増えました。

しかし、借換えで適用金利が下がりましたが、うっかりしていて住宅ローン控除の適用対象外になっていたというケースがあるようです。

どういうことでしょうか?

国税庁のサイトには、次の要件をすべて満たす場合には、借換え後も住宅ローン控除の対象になると書かれています。

(1)新しい住宅ローンが当初の住宅ローンの返済のためのものであること。

(2)新しい住宅ローンが10年以上の償還期間であるなど住宅ローン控除の対象となる要件に当てはまること。

元々住宅ローン控除を利用していたという前提で考えると、借換時に問題になるのは主に返済期間でしょう。

条件となる「10年」というのは、最初に住宅ローンを借りた時点から完済までの期間です。借換え前の経過期間+借換え後の残存期間が10年以上でなければ、借換え後は住宅ローン控除の対象でなくなります。

借換えの時に金利が下がった分、借入期間を短く組んだり、あるいは借換えの際に一部内入れなどをして10年を切ってしまうと、受けられると思っていた住宅ローン控除が受けられなくなってしまいます。

この「10年ルール」は繰上返済でも同じことが言えます。うっかり繰上返済をしすぎて完済予定月までの期間が10年を切ってしまうと、住宅ローン控除は受けられません。

いずれの場合も、住宅ローンの金利が1%を下回る低金利で借りられているなど、借り続けて住宅ローン控除を受けた方が明らかにメリットがある場合に成り立つようなお話です。

その3:住宅ローンの返済が厳しくなった際、延滞はしない

住宅ローンを組まれる際には、万が一、何らかの理由で返済が厳しくなった時の対処法を把握しておくことは重要です。

住宅ローンは30年、35年と長期の付き合いとなるため、想定外のことが起こることもあります。家族や自分の病気、あるいは親が倒れて介護を負うことになった、勤め先の倒産やリストラなど、さまざまなリスクが考えられます。

例えば、夫婦共働きだったのに片働きになれば、収入が半減し、一時的に収入が途切れてしまう事が考えられます。そのような場合は当初予定の毎月の支払いが出来なくなってしまい、困ってしまうものです。

支払いが厳しくなってしまった場合は延滞をする前に、必ず借入れている銀行の窓口での住宅ローン返済の条件変更や、他行への借換えなどを行ってもらえるように相談をしてみる事が重要です。

住宅ローンを延滞すると、金融機関から催促を受けますが、延滞が6か月程度続くと、「期限の利益」が喪失し、金融機関から住宅ローン残債を一括返済するよう求められます。

その後は、保証会社による代位弁済が行われ、債権は金融機関から保証会社に移り、今度は保証会社から返済を迫られることになります。

そこまでいけば、あとは家を売却して返済するしか道はなくなります!

負債が残れば家はないのに、返済だけ続く場合もあります。

いずれにせよ、困った際の対応方法を事前に把握する事で、万が一の備えにつながるものと考えます。ぜひ、住宅ローンの返済は計画的に!

ではまた♪

***************************************************

■買ってはいけない物件がわかる『SelFin(セルフィン)』サービス開始♪

セルフインスペクションアプリ「SelFin」

https://self-in.com/saitama-minami01

(ご利用は無料です)

**************************************************

住宅ローン控除について

2018年02月18日

金子です。

今日は住宅ローン控除について。

住宅ローン控除は最初の1回だけ確定申告が必要になります。

ちなみに私は実際にギリギリまで税務署には行きませんでした。

家を買って住宅ローン控除を受ける場合、また一定要件に合うリフォームをして所得税の控除を受ける場合(リフォーム減税)は、購入・入居した年の翌年1月以降に「確定申告」をする必要があります。

今回は、確定申告をどうやってやればいいのかの手順をご紹介します。

◆確定申告の時期

住宅ローン控除などを受けるための「確定申告(還付申告)」は、会社員の場合、購入・入居した年の「翌年1月から3月15日まで」に行います。(自営業者など毎年確定申告を行っている方は、2月16日~3月15日の一般の申告と合わせて行う)。確定申告によって還付されるお金は、約1カ月後に指定口座に振り込まれます。早くやればやるほど、早く税金の還付を受けることが出来ます。

STEP1.必要な書類をそろえる

確定申告に必要な書類(例)は以下のとおり。契約書のコピー、住民票、源泉徴収票など必要な書類は、購入した年のうちにそろえておくと、確定申告書の作成がスムーズにできます。※なお、土地を買って家を建てる場合のタイミングによっては、別途書類が必要なケースもある。

- 確定申告書(A書式)

国税庁のサイトからプリントアウトするか、最寄りの税務署に行って入手する。

http://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/yoshiki01/shinkokusho/pdf/h29/01.pdf

2.(特定増改築等)住宅借入金等特別控除額の計算明細書

国税庁のサイトからプリントアウトするか、最寄りの税務署に行って入手する。

http://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/yoshiki01/shinkokusho/pdf/h29/05.pdf

- 源泉徴収票(会社員などの場合)

会社員など給与所得者は、勤務先から「家を買った年」の源泉徴収票を入手する。 - 住民票の写し

住宅ローン控除を受ける人の「購入した住居の住所地の住民票」の写し。市町村の役所で入手する。夫婦で住宅ローン控除を受ける場合は、夫婦それぞれ必要。 - 住宅ローンの「年末残高証明書」

住宅ローンを借り入れた金融機関から送付される。2種類以上のローンを借りるときはすべて必要。 - 建物・土地の不動産売買契約書・工事請負契約書のコピー

土地を買って家を新築する場合は、「土地の売買契約書」と「建物の工事請負契約書」のコピーが必要。 - 建物・土地の登記事項証明書

購入した住宅の住所地を管轄する「法務局」で入手する。 - そのほかの書類が必要なケース

認定長期優良住宅、認定低炭素住宅、一定の耐震基準を満たす中古住宅は、それぞれを証明する書類のコピーが必要。

STEP2.確定申告書に記入し、提出する

STEP1で用意した3.~8.の書類を見ながら、まず2.の「(特定増改築等)住宅借入金等特別控除額の計算明細書」を作成します。

必要事項を記入しながら、住宅ローン控除額の計算ができる。2.が完成したら、1.の「確定申告書(A様式)」に記入(確定申告書はパソコンでも作成できます)。確定申告書が完成したら、必要書類を添付して住所地を管轄する税務署に提出する(郵送もできます)。地域ごとに管轄の税務署が決まっているので注意が必要です。

https://www.nta.go.jp/soshiki/kokuzeikyoku/chizu/chizu.htm

2年目以降の手続きは、「年末調整」で

▼【会社員などの給与所得者】は、

購入の翌年に確定申告して住宅ローン控除の適用を受けると、2年目以降については「年末調整」で手続きできます。年末調整では主に以下の書類が必要。

1.給与所得者の(特定増改築等)住宅借入金等特別控除申告書等

住宅ローン控除の確定申告をすると(※)、税務署から、2年目~10年目の控除の手続き用に9枚まとめて送られてくるので、なくさないように注意が必要です!

2.住宅ローンの「年末残高証明書」

金融機関から毎年送付される。2種類以上のローンを借りている場合は、その全ての証明書が必要

▼【自営業者などの場合】は、

先に紹介した「確定申告の手順」と同じ書類への記入をして、「住宅ローンの年末残高証明書」を添付し、期日中に税務署に提出になります。

3月15日に近づけば近づくほど、税務署は混雑します。

早い今の時期から確定申告を終わらせておきましょう。

気になる点、わからない点があれば金子まで。

親と子「ペアローン」の仕組みと注意点とは?

2018年01月28日

二世帯住宅の資金計画

人生100年時代を見据え、働き方だけでなく、暮らし方や住まい方も長期視点で考える時代となっている。子育てしながら働く、老親の世話をしながら働く、孫の面倒を見ながら働く、というライフスタイルを想定すれば、親との同居や近居は効率的で安心で有効な選択肢と言えよう。かつての日本で主流であった二世帯や三世帯でのライフスタイルが再び増加し、同時に1.5世帯や2.5世帯といった夫婦世帯と単身の成人世帯が同居する新しい住まい方も増えていくであろう。当コラムでは、先ずは親子の資金計画を考えてみたい。

親子で住まう二世帯住宅を購入または新築する際の資金計画では、誰が頭金を出し、誰が住宅ローンを借入れるかがポイントとなる。組み合わせは、以下の3パターンだ。

1) 親または子の一方が、頭金と住宅ローンの全額を負担する。(全額を現金払いする場合を含む)

2) 親または子が頭金を出し、一方の子または親が住宅ローンを借入れる

3) 頭金と住宅ローンを親子がともに負担する

2)と3)で住宅ローンを借入れる場合は、年齢や年収など金融機関の審査に合格する必要がある。親が高齢であったり、子どもが低収入であったりすれば、二世帯住宅を取得するのに必要な住宅ローンを借入れることができないかもしれない。親子で借入れることができれば、借入額を増額することが可能だ。

親と子の住宅ローン借入プラン

親子で住宅ローンを借入れる方法は、主に3つだ。

1) 収入合算

2) ペアローン

3) 親子リレー返済

上記のうち親の住宅ローンを子が承継する仕組みの「親子リレー返済」については、『「親子リレー返済」の要件と注意点、返済プランニングのポイントは!?』にて要点を解説、紹介しているので参照頂きたい。

【収入合算】とは、住宅ローンを借入れる際に親の収入と子の収入を合算して審査し、借入額を試算する仕組みだ。住宅ローンの利用にあたっては年収要件を満たすことが必須だが、若年で収入が少ない子にとっては心強い。なお、親と子が逆転し、親が契約する住宅ローンに子が収入合算者となることも可能だ。

【ペアローン】とは、親と子がそれぞれ住宅ローンを契約し、返済していくパターンを言う。住宅ローンの契約は収入合算が1本であるのに対し、ペアローンは親と子がそれぞれに契約するため計2本となる。

両者とも年収要件や年齢要件等から子や親が単独で契約する住宅ローンだけでは希望の借入額に満たない場合に効果的だ。【ペアローン】からそのメリットや注意点を見ていこう。

「ペアローン」の仕組み

「収入合算」との違いを考えるにあたって注意したいのは、誰が住宅ローンの契約者か、という点である。「ペアローン」は、親と子がそれぞれ住宅ローンを契約し、返済していくこととなる。親と子は同居の親族である必要があり、それぞれの住宅ローン契約に対して「連帯保証人」となる。「連帯保証人」とは、住宅ローンという債務を負った契約者(例えば子)の保証人という立場だ。子が返済できなくなれば、親が債務(住宅ローン)を弁済しなければならない。

親も子も個々の住宅ローン契約となるためそれぞれが住宅ローンの審査に合格する必要があるが、それぞれが団体信用生命保険に加入し、住宅ローン控除の適用を受けることができる。

「ペアローン」のメリットと注意点

メリットは、2本の住宅ローン契約となるため、単独で借入れる場合よりも借入可能額を増額できること。必要以上に借入れてしまう可能性もあり注意が必要だ。また、契約が2本となるため、手数料等のコストが増えることにも留意したい。注意しておきたいのは、団体信用生命保険と住宅ローン控除についてである。「団体信用生命保険」は、住宅ローンの契約者が死亡するなどの場合に住宅ローンの残債が保険金によって相殺される保険だが、親が亡くなった場合は親の残債が、子が亡くなった場合は子の残債がゼロとなる。だが、もう一方の住宅ローンは別契約のため返済は継続する。万が一の場合を想定して借入額と返済額は慎重にプランニングしておきたい。

「住宅ローン控除」は、年末の借入残高の1%(上限額あり)が所得税と住民税から10年間にわたり控除される税制特例だが、こちらも親と子のそれぞれに適用される。親も子も収入があり所得税を支払っているようなケースでは減税効果を期待できる。住宅ローン控除にも返済期間や収入等の要件があるため適用の可否を事前に調べておこう。なお控除は、納めている税金以上には戻ってこない。

例えば、年末の住宅ローン残高の1%が18万円だったとしても、納税額が10万円であれば控除額は10万円である。親子の住宅ローンの負担割合を決める際は、所得税額も参考にしても良いだろう。だが、親の収入と納税額が高いからと、ただそれだけで親の負担を多くすることは考えものだ。当特例では、途中で親が仕事をリタイアして所得税がゼロとなった場合に、親の控除枠を子に付け替えることはできない。

「ペアローン」と「収入合算」の相違点

両者はいずれも、住宅ローンの借入額を増額する際の有効な手段である。「ペアローン」が親子それぞれの契約になるのに対し、「収入合算」は主たる債務者の住宅ローン契約に、もう一方が収入合算者として関わることとなる。収入合算者は親、子、配偶者など同居の親族であることのほか、申込時年齢や合算可能額についても要件がある。

収入合算者の位置付けには「連帯債務者」と「連帯保証人」とがあり、金融機関によって異なる。「連帯債務者」は、主たる債務者と同じ義務と責任を負うため、連帯保証人のように「主たる債務者が返済不能となったら弁済する」という順位がない。だが、連帯保証人は所有権の持ち分に応じて住宅ローン控除の適用が受けられる。ペアローンの場合も併せて、団体信用生命保険と住宅ローン控除の扱いの差異について下表で整理してみた。

親子での住宅ローンの借入れは、子だけ親だけでの場合よりも借入可能額が増額する。高額な二世帯住宅の取得には心強い方法だ。その一方で、親子とは言え年齢も年収も異なる二者での借り入れは慎重に行いたい。働き方が変わって収入が減少したり転勤があったり、子どもが増えるなど、同居人の増減があるかもしれない。様々な変動要因に備えた堅実で安心の資金計画、返済計画を家族皆で話し合っておこう。なお、ペアローン、収入合算は夫婦で購入する場合も利用可能だ。

「住宅ローン控除」を受けるために、確定申告をお忘れなく!

2018年01月25日

家を購入し住宅ローンの控除、あるいは要件に合うリフォームによる税金の控除を受けるには、購入・工事の年の翌年1月以降に「確定申告」をしなければなりません。

今回は、その手続きについてです。

・時期

「確定申告(還付申告)」は、会社員の場合「翌年1月から3月15日まで」に行います。(自営業など毎年確定申告を行う方は、2月16日~3月15日の一般の申告と合わせて行います)。これよる還付金は、約1カ月後に指定口座に振込まれます。早いほど、還付も早いのです。

・必要な書類

契約書のコピー、住民票、源泉徴収票などは購入時に用意しておくと、確定申告書の作成がラクです。※土地を購入し建築するケース、別途書類が必要なことも。

1. 確定申告書(A書式)

国税庁のサイトからプリントアウトするか、お近くの税務署でも入手できます。

http://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/yoshiki01/shinkokusho/pdf/h29/01.pdf

2.(特定増改築等)住宅借入金等特別控除額の計算明細書

国税庁のサイトからプリントアウトするか、お近くの税務署でも入手できます。

http://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/yoshiki01/shinkokusho/pdf/h29/05.pdf

3. 源泉徴収票(会社員の方など)

会社員など給与所得者は、勤務先で「家を買った年」の源泉徴収票を発行してもらいます。

4. 住民票の写し

住宅ローン控除を受ける人の「購入した住居の住所地の住民票」の写し。市町村の役所などで入手できます。夫婦共有名義でで住宅ローン控除を受ける場合、夫婦両方とも用意します。

5. 住宅ローンの「年末残高証明書」

住宅ローンを借り入れた金融機関から送付されてきます。2種類以上のローンを借りているときは全ての分が必要です。

6. 不動産売買契約書(土地と建物)・工事請負契約書のコピー

(土地を買って家を建築する場合には、「土地の売買契約書」及び「建物の工事請負契約書」のコピー)

7. 建物・土地の登記事項証明書

購入した住宅の住所地を管轄している「法務局」で発行しています。

8. その他必要なケース

認定長期優良住宅、認定低炭素住宅、一定の耐震基準を満たす中古住宅は、それぞれを証明する書類のコピーを用意しておきます。

・確定申告書に記入して、提出する

用意した書類を参照し「(特定増改築等)住宅借入金等特別控除額の計算明細書」を作成します。

必要事項を記入すると、住宅ローン控除額が算出できます。次に「確定申告書(A様式)」に記入、またはパソコンに入力します。そして必要書類を添えて税務署に提出します(郵送可能)。税務署は地域で管轄が決まっているので注意してください。

https://www.nta.go.jp/soshiki/kokuzeikyoku/chizu/chizu.htm

・2年目以降は「年末調整」の手続き

【会社員などの給与所得者】は、2年目以降は「年末調整」での手続きになります。

必要書類

1.給与所得者の(特定増改築等)住宅借入金等特別控除申告書等

住宅ローン控除の確定申告した方に、税務署から、2年目~10年目の控除の手続きのために9枚が一度に送付されます。長く必要になりますので、しっかり保管するようにしてください。

2.住宅ローンの「年末残高証明書」

住宅ローンを借り入れた金融機関から送付されてきます。2種類以上のローンを借りているときは全ての分が必要です。

不動産にとって、1年のスタートは1月?それとも4月?

2018年01月24日

不動産関連で1年とうと、「年」か「年度」のどちらなのか、という問題があります。

例えば、固定資産税の納税通知書は「平成30年度」で作成されますが、その所有者(=納税者)は1月1日時点を基準に決定されています。

4月1日に、すでに売却されていても、1月1日に所有者だった人に新年度の納税通知書が届くのです。

「年度」なのに1月1日を基準するのは、ちょっと違和感がありますね。

実際の取引では、旧所有者に納税通知書が届くため、残代金を支払う時に売買代金とあわせて固定資産税等も清算します。

また、この清算の日割りですが、関東では1月1日~12月31日の1年間、関西では4月1日~翌年3月31日の1年間を基準に日割り計算をします。

(例えば、9月1日が引渡しだと、関東では4か月分、関西では7か月分を清算します)

法律上の決まりはないため、清算の起算日は売買契約書で合意がなされます。

ほかの各種税制も注意が必要です。

細かい、ちょっとお得になるような条件、たとえば住宅ローン控除の限度額・期間、登録免許税の優遇、贈与税の非課税枠等、時限立法のために適用できる日時に期限のあるケースがあります。

消費税の税率変更も、金額が大きいので影響がありますね。

こうしたものは、たいてい「減税は平成〇年3月まで」など、「年度」が基準のものがほとんどです。

来年度の各種税制も、年末に税制改正大綱が発表されています。

年、または年度の変わり目は、ほんの数日の違いでも、金額が大きく変わることもあります。

時限的な減税措置は、延長がなされるかどうかも気を付けておくといいでしょう。

床面積に隠された陰謀? 課税は多めに、減税は少なめに

2017年12月08日

不動産にまつわる税金に関係して、大きなポイントとなるのが「床面積」です。

住宅ローン減税の要件のひとつに、「床面積が50㎡以上であること」という項目があります。

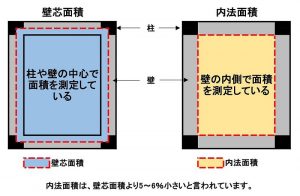

不動産の床面積の表記には、「壁芯」と「登記簿床面積」の2種類があります。

登記簿に記載された床面積が50㎡以上ないと住宅ローン控除の恩恵が受けられないのです。

一方で、毎年かかる固定資産税・都市計画税の課税基準はどうなっているのでしょうか。

実は、マンションの固定資産税・都市計画税については、登記簿床面積に加えて、「共用部分などの面積も合算した面積」を基準として課税されているのです。

課税する際には、所有している住戸以外に共用部分も含めた面積を基準として税額を加算しながら、減税を受けられるかの基準については、マンションの住戸部分のみの面積、さらに壁芯面積ではなくより狭い内法である登記簿床面積を基準として要件を厳しくしてあるのです。

例えば、不動産チラシで壁芯面積が「51.28㎡」となっているマンションを購入したとします。

ところが、登記簿を確認すると、登記簿面積は「49.10㎡」となっていました。

「登記簿床面積50㎡以上」という条件がクリアできないため、住宅ローン控除は使えません。

ところが、購入した翌年に郵送されてきた固定資産税納税通知を見てみると

課税床面積が「62.23㎡」となっており、共用部分も含めた面積に対して

固定資産税・都市計画税がかけられている、ということになります。

実際のところはわかりませんが、うがった見方をしてしまいたくなりますね。

それぞれ根拠となる法律が異なるとはいえ、ある程度、統一して欲しいものです。

不動産にまつわる手続きは、一般の方は関与する機会も少ないうえに、

用語も複雑でわかりにくい印象をもたれる方も多いと思います。

ご不安をかかえたまま手続きを進めるのではなく、

信頼できるエージェントにご相談いただき、安心してお住まい購入をお進めください。

住宅ローン控除額が増える!?

2017年11月24日

皆さんこんにちは、橋本です♪

夫婦共有名義にし、各人の名義で住宅ローンを借り入れ出来れば、夫婦それぞれが住宅ローン控除を受けられます。

住宅ローン控除は、最高で年間40万円(認定住宅の場合は最高で年間50万円)まで控除受けられます。そのため、例えば夫の所得税額を年間40万円、妻の所得税額を年間20万円とすると、夫の単独名義の住宅ローンでは年間40万円までしか受けられません。しかし、夫婦の共有名義とし、各人の名義でローンを借り入れると、夫婦あわせて最高で年間60万円の控除が受けられます。

なお、住宅ローン控除額のうち所得税から控除しきれなかった残額は、最高13万6,500円まで住民税から控除できるなど、各人の借入額や所得税額・住民税額によって実際に控除される合計額は違ってきます。

それでは夫婦でいくらづつ借り入れると最も控除額が多くなるでしょうか。

例えば、年収が夫600万円、妻200万円の夫婦が、3千万円の住宅ローンを組む場合について考えてみましょう。

夫1人で全部借り入れた場合には、住宅ローン控除は最高で30万円となるが、実際には夫の税額が30万円に満たないため、最高でも約29.5万円分しか控除は受けられません。

一方、夫婦それぞれ1,500万円ずつ借り入れた場合、夫については最高控除額の15万円の控除を受けることが出来るが、妻については15万円に満たないため、夫婦合計では最高でも控除額は約21万円にしかなりません。

しかし、夫が2,600万円、妻が400万円借り入れた場合には、最高控除額の30万円分の控除が受けられる事になります。

このように、住宅ローン控除可能額は、夫婦それぞれのローン負担割合によって違ってきます。もちろん、夫婦各人の年収によっても有利なローン負担割合は異なるので、各人の状況に応じていろいろと試算してみると良いかと思います。

ただし、夫婦が各人の名義で借り入れを行う場合には、贈与とみなされないために、それぞれの借入額がそれぞれの収入で返済可能な範囲内であることが必要です。

やり方次第で、控除額が増やせる場合もありますので、その際は是非ご相談ください。

事前準備~売買契約締結編

2017年08月25日

金子です。

「商談開始(=買付申込)から売買契約締結」について。

リニュアル仲介ならではの強み

今までの流れをご覧になられて、既に頭が混乱している方や、「リフォーム見積もりの為の現地調査と、建物状況調査との2回の調査が必要なの?」と疑問に思われる方もいらっしゃるかもしれません。分かりやすくするために、関係するプレーヤーと役割を一旦整理してみましょう。

A.買主

→今回のシリーズの中では、読者の皆様がこの位置づけです。

B.買主側の仲介会社

→今回のシリーズの中では、リニュアル仲介のエージェントはこの位置づけです。

C.売主

→売りに出ている物件は、売主が居住中の場合もあります。内見の時には、売主の予定も確認して、ご自宅に「お邪魔します」というような感じになります。それなりに気を使いますが、皆さん通る道なので、過度に緊張しなくても大丈夫です。

D.売主側の仲介会社

→上記Bは売主に直接連絡をとることはできず、必ず売主側の仲介会社を経由して内見予約等、種々の手配を行ないます。逆にDがAに直接連絡をとることもありません。

E.建物状況調査(インスペクション)を行なう人

→主に設計事務所。検査、設計等だけを行ない、施工は行なわないこともあります。

F.既存住宅売買瑕疵保険の検査を行う人

→瑕疵保険法人に検査会社として登録している会社に所属する建築士。Eと同じく、検査、設計等だけを行ない、施工は行なわないこともある。

G.リフォームの見積もりを行なう人

→建築会社(=リフォーム会社、工務店等)リフォームプランの作成、施工などを行ないます。耐震診断等性能の診断には専門の知識が必要なため、この部分を自前でできない会社も多く存在します。必ずしも建築士事務所登録があるわけではなく、登録が無い場合には、耐震基準適合証明書の発行はできません。また、500万円以下の工事の場合には建設業の許可が無くても請け負うことができてしまいます。

H.性能向上リフォームの設計をする人

→設計事務所。耐震診断等性能の診断とそれを向上させるための設計を行ないます。

もちろん、上記Gで建築士事務所登録をしており、この部分を兼務できる会社もあります。

I.銀行

→住宅ローンを担当。不動産取引の場面では、事前審査の取次を上記Bが行うことが多くあります。

この中でポイントになるのは、「C.売主」と「E~H」です。前述の通り、中古物件の中には、売主が居住中のまま売りに出ているものが多く存在します。

チラシなどで「居住中」と記載されているものは、売主が住んでいるという意味です。

上記のご説明の中で、「内見の時にはご自宅に―」と書きましたが、物件の調査を行なう時も当然に、そのような状態になるわけです。

E~Hのプレーヤーが、それぞれ物件を調査したとすれば、“買主の都合で”4回も知らない人が家を見にきて、しかも、それぞれ最低でも一時間は家にいなくてはいけないという状況になるわけです。

では、同じ日時に全ての人に来てもらうよう調整しようと思っても、皆さんそれぞれ他の案件もあるわけですから、全ての人の時間をそろえる為には、かなり先の日程とせざるを得ません。仮にうまく調整できたとしても、「4人(2名体制の場合もあります)の調査の人+売・買仲介会社の2名=6~10人」の人が、どさっと自宅に押し寄せて、点検口を開けたり閉めたり、壁をトントン叩いてみたりするのですから、結局は、売主にとってかなりのストレスになります。

また、仲介会社がきちんと調査の内容・目的等を事前に売主にご説明をしていないと、“なんだか、あら探しをしているみたい...”と心証を損なってしまい、その後の商談に悪影響を及ぼしてしまいます。

ではどうすればいいか?

リニュアル仲介にお任せ頂ければ、すっきり解決できます。

まず、最大のポイントとなるのが、リニュアル仲介提携の優秀な建築会社がいるということです。

簡単に言えば、上記E~Hの資格を全て具備した会社で、その会社に所属する建築士“ひとり”が、物件を見に行けば、「リフォーム・性能向上リフォームの設計・見積り、建物状況調査・瑕疵保険検査、リフォーム工事」の全てが分かります。

上記の前述の煩わしい現地調査が一回で済むということです。調査の成果物としては、「お客様のご希望のリフォームはこれくらいの金額でできます。間取りを変更したい場合には、この部分の補強が必要になり、予算感はこれくらいでしょう。

瑕疵保険を付ける場合には、外壁のひび割れが見られましたので、そこの補修が必要で、この部分の費用はこれくらいです。

フラット35をご利用になるのであれば、手すりをこことここにつければ、5年間0.3%金利引下げが適用できます―」のような説明が受けられるのです。

リフォームには、プランの変更がつきものですが、そんな時でも「この部分の変更をするのであれば、性能のここに影響があるので、こんな方法があります。」のようなやり取りができるようになります。

これが違う会社を利用した場合には、プラン変更を検討するたびにすべてのプレーヤーに連絡をとって影響がないか?などを、お客様が確認しなくてはいけません。

STEP4.の冒頭でご説明したとおり、購入希望の物件を見てから売買契約締結までを1週間程度で終わらせなければいけないのに、これでは、とてもではありませんが、速度が合いません。

もちろん、ゆっくり進めても構わないのですが、その場合には物件自体が他の人に買われてしまいます。お客様が“良い”と思う物件は、他の人も“良い”と思っている可能性が高いのです。

リニュアル仲介提携の建築会社になるには、下記の要件を具備していなければなりません。これがないと、上記の一発調査が実現できないからです。

≪リニュアル仲介参画基準≫

http://www.rchukai.com/architectdesign

そして、もう一つのポイント。

「仲介会社による売主への事前説明」の部分です。リニュアル仲介のエージェントは既存住宅売買瑕疵保険、耐震診断及び、関連税制の特例について熟知しています。

売主への説明の時に、「中古住宅なので、お客さん(買主)が建築士にも見てもらいたいと言ってまして...」と伝えるより、「お客様が国交省認可の中古住宅用の保険付保を希望していまして、建築士による検査をさせて頂きたいと考えています。

これを付けることによって、200万円の住宅ローン控除が利用できるようになるなど経済的なメリットが生じるので、お客様としても購入資金計画に余裕がでてきます―(暗に、できるだけ高く買いたいと思ってるのですよというのを伝える)」のように説明するのでは、受け取る売主の印象も随分変わってきます。

実際には、売主にもメリットだと感じて頂けるような、もっと細かい説明があるのですが、長くなるので、また別の機会にご説明します。リニュアル仲介のエージェントの場合には、後者のような説明がこと細かにできます。

このように、リニュアル仲介エージェントと提携建築会社がお住まい探しにかかわるだけで、精度の高い情報を収集しながら、かつ不動産流通のスピードにもマッチした住宅購入ができるようになります。

気になることは金子まで。

重要なリフォーム費用の把握

2017年08月05日

金子です。

「商談開始(=買付申込)から売買契約締結」について。

リフォーム費用の把握

中古物件の場合には、買付を入れる前(ギリギリのラインでいくのであれば、買付後、売買契約の前まで)に「どの程度リフォームに費用がかかるか?」も把握しておかなければなりません。

それが分からないと、果たして自分が買える予算に収まるかどうかの判断がつかないからです。

「リフォーム」の中には、キッチンやお風呂等の設備交換やクロスの張替等の「表層リフォーム」と、劣化事象があった場合の劣化改善工事や耐震改修工事など「性能向上リフォーム」があります。

ここでは、お客様の希望するリフォームに加え、性能向上リフォームも実施した場合にかかる費用を把握しなければなりません。

費用の把握でポイントになるのは、「多めの金額で見積ってもらう」という点になります。

実施するかどうかこの段階では決断できない部分のリフォームも含め、見積ってもらいます。

売買契約後にリフォーム費用が計画よりも安く済んだということであれば、全体の資金計画としては何ら問題ありませんが、その逆で後からリフォーム箇所が増えて金額が増えてしまうのは、資金計画が大幅にくるってしまうからです。

表層リフォームは、性能には関係のない見た目の部分ですので、実施しなければならないというものでは無く、お客様の許容範囲次第で0円にもなれば青天井にもなります。

一方、性能向上リフォームの方は、お客様の主観で判断するというよりは、専門家が診断を行ない、家を長持ちさせる、あるいは安全を守るために必要不可欠なリフォームですので、真面目な言い方をすれば、必ず実施した方が良いリフォームです(もちろん最終的にはお金を出すお客様の判断ですが)。

現在の中古住宅流通市場では、この「性能向上リフォーム」が意外と軽視されてしまっています。

中古住宅流通市場のメインのプレーヤーは不動産業者ということになりますが、この性能向上の部分については、不動産業界ではなく、建築業界の専門分野ですので、不動産業界では知らない方が圧倒的に多いのです。

性能向上リフォームは、政策誘導型リフォームとも呼ばれ、国としても推し進めたいリフォームなので、助成金、補助金、税の優遇等、いろいろとお得な制度があります。

例えば、旧耐震基準の戸建て住宅を買う場合には、何もしなければ住宅ローン控除・登録免許税の軽減・不動取得税の軽減等(以下、住宅ローン控除等)が一斉利用できませんが、耐震基準適合証明書を取得すれば、築年数に関係なくそれらが使えるようになります。

耐震基準適合証明書を取得する為には、多くの場合、耐震改修工事が必要になりますが、それに150万円かかったとしても、住宅ローン控除等で総額ざっくり250万円くらいの恩恵がありますので、特になるケースの方が多いのです。

仮に耐震改修が一般的な規模よりも大掛かりになって250万円かかったとしても、実質タダで現行の建築基準法同等の耐震性になるわけですから、本来は実施しない手はありません。

折角長く住む家を買うのですし、家族の安心を担保する為の住まいですので、住宅取得のタイミングで、性能向上リフォームを実施することを強くお勧め致します。

実は、建築業界の中でも、この性能向上の部分まできちんと設計できる事業者は限られています。

“HPのデザインがおしゃれ”というだけで建築会社を選んでしまうと、性能向上の設計ができる設計事務所や建築会社を別で手配しなければならなくなります。

なかなか難しいところですので、お気軽に金子までご相談ください。

本当に買って大丈夫?販売チラシに「計画道路あり」の記載を見つけたら?

2017年07月15日

こんにちは♪ くさの工務店です♪

やっと見つけた理想の物件。

駅からのアクセスも良く、室内も簡単なリフォームで住むことができそうです。

築年数は経っていましたが、保険に加入することで住宅ローン控除も使えそうです。

ところが、1点気になるのが、販売チラシにある「計画道路あり」の記載です。

これは、購入に向けて手続きを進めて良い物件なのでしょうか?

まず、計画道路には、2段階の状態があります。

道路を通すことが決まった「計画決定」の状況と、

実際に計画に予算がついて事業が動き出した「事業決定」の状況です。

まず、「事業決定」の状況では、該当エリアの収用や、立ち退き作業が始まっているので、

新しい建物を建築することができません。

購入したとしても、立ち退きの話が出てきますので、長期的な住まいには向きません。

一方で、「計画決定」の場合はどうでしょうか。

計画道路が「計画決定」段階の場合には、役所の許可を得る必要がありますが

通常の木造住宅であれば建築することができます。

すぐに事業決定になるようでなければ、そのまま住み続けることも可能です。

では、「計画決定」から「事業決定」になるまでは、どれくらい時間がかかるのでしょうか?

これは、一概には判断できませんが、多くの計画道路は、

昭和30年から昭和40年くらいにかけて計画されたまま、事業開始に至っていない状態です。

例えば、一部報道で「マッカーサー道路」とも呼ばれた環状第2号線なども、

計画から約70年を経て、やっと開通に至りました。

各市区町村では、計画道路の中でも「優先整備道路」という指定をしています。

「優先整備道路」になっている場合には、まだ計画決定の段階であっても、

事業決定の段階へ進むのもそう先ではなさそうですね。

事業決定がされ、実際に立ち退きをしなければならない場合には、行政による買い取りや代替地の用意などがされます。

購入を検討する物件が「計画道路」にかかっている場合には、敷地のどの程度が計画道路にかかっているのか、近隣の状況を見て、

実際に計画がスタートするまでにどれくらい時間がかかりそうか(どれくらい住み続けられるのか)等を検討しましょう。

事業決定がされた場合の行政による買取額は「時価」とされています。

事業決定された時点で、不動産価格が値下がりしてしまっていては、

大きな損となってしまいます。

しっかりと資産価値を調査したうえで、近隣の状況と複合的に判断するようにしましょう。

不動産購入でお悩みの際には、資産価値を重視した物件購入をサポートする弊社へご相談ください。

あなたの買う家の住宅ローン控除の上限額は?200万?400万?500万?【中古住宅400万円の場合】

2017年05月19日

こんにちは。くさの工務店です。

こんにちは。くさの工務店です。

前回は、住宅ローン控除の上限額が400万円になる物件についてお話ししました。

代表的なものとして、新築の建売住宅、土地を買って新築、既に所有している土地に新築、の3つがあるということでしたね。

今回は、中古住宅でも控除額上限額が400万円になるケースについてです!

最近では中古住宅のリノベーション物件なども販売されるようになっています。

これらは、例えば競売などで事業者が中古住宅を購入し、それにリノベーションを加えて再販売するというモデルですので、

中古住宅ではあるものの、事業者が売主となっています。

よって、建物部分には消費税が課せられています。リノベーション済み物件のチラシの価格の部分を見てみると、「税込」と書かれていると思います。

売主が個人で建物部分に消費税がかかっていないにもかかわらず税込と書かれていたらおかしいので、もし税込と書かれていれば、

売主は事業者と考えても差支えないでしょう(もちろん広告が間違えている可能性もなくはないです)。

ここでついでにちょっとした豆知識!

例えば5,000万円の物件が売りに出ていたとして、「消費税が8%だから、5,000万×8/108で370万円も消費税がかかってる!」と思うのは早計です。

5,000万円の中には、非課税である土地の価格も含まれているからです。

中古住宅の場合、売主が個人の時の売買契約書に記載される売買価格は、土地部分・建物部分を分けずに一緒くたになっているのですが、

事業者が売主の場合には彼らの納税額(消費税の)を計算しなければならない為、役所で取得できる固定資産評価証明書など

用いる方法によって建物相当額を計算し、土地、建物、消費税額が明記されます。消費費税額はその業者の税理士などが計算していることが多いようです。

例えば、固定資産評価証明書で土地評価額と建物評価額の割合が4:1、税込物件価格が8000万円だったとした場合、土地6400万円、税込建物1600万円。

1600万円×8/108=消費税額約118万円。というような計算です。

以上、3回に渡って、購入する物件によって適用となる住宅ローン控除の上限額が変わることについて書いてきました。

これらのことを把握しておくと、夫婦で住宅ローンを組んだ方が良いのか、それとも単独で買った方が良いのか?

ローン控除400万円適用の4,000万円の物件と200万円適用の3,900万円の物件と、どちらが安いのか?

などなど、控除額も含めて総合的に判断することができるようになりますね。

くさの工務店ではこのようなことにも適切にアドバイスさせて頂きながら、お客様のお住まい探しをお手伝いしております。

住宅購入を検討の方は是非お気軽にご相談下さい♪

共働き世帯必見。住宅ローン控除(住宅借入金等特別控除)の活用方法。

2017年04月23日

家を買う時に、「月々○万円までに支出を抑えたい」と予算設定をされている人は少なくありません。

住宅ローンの月々の支払に加え、マンションの場合、管理費・積立金がかかります。

固定資産税額は物件によってまちまちですが、マンションの場合、固定資産税はだいたい月1万円(年払いですが)

くらいみておけばおさまることが多いかと思います。

戸建ての場合は、その1.5~2倍くらいのイメージです(詳細は物件ごとにきちんと確認してくださいね)。

多くの方は、これらの合計額と現在の賃料を比較して、「う~ん、予算オーバーかな…」というような判断をなさっています。

もちろん、許容できる月々の負担額というのはありますので、間違った考えではありませんが、

持ち家の場合には、「住宅ローン控除(住宅借入金等特別控除)」がありますので、実質負担で考えると、

上記の合計額からローン控除分を差し引いた額となります。ローン控除も、毎月お金が返って来るわけではなく、

一年分がまとめて戻ってきます。つまり、ローン返済と管理費・積立金の月々の支出は確かにお金がでていってしまうのですが、

後になって、税金が返ってくるという形になります。

ローン控除の計算は「年末のローン残高×1%」、「上限額は一人あたり20万円又は40万円(売主が事業者の場合)」を

「10年間に渡って(=合計200万円又は400万円)」となっていますから、

借入額、持ち分割合、売主が個人か法人か等によって、減税額が変化します。

例えば、共働きの世帯で、夫婦それぞれでローンを組み、合計額1億円の融資を受けた場合を考えてみましょう。

売主が個人の場合には、控除額の10年間の合計は400万円、売主が事業者の場合は800万円、と大きな差になります。

違う例として、借入額がそれほど高額ではなく、例えば夫婦で2,000万円ずつの合計4,000万円を借りた場合には、

売主が個人・事業者による控除額の差はあまり生じません。

4,000万円の借入であれば、向こう十年間の年末残高は4,000万円を下回ることになり、

売主が個人の場合でも、夫婦で使える控除の上限額(20万円×2人)を下回るからです。

ただ、この借入金額でも、持分を例えば夫3/4・妻1/4のようにした場合には差が生じます。

売主が個人の場合には、住宅ローン控除は1人あたり年間20万円の所得税控除が上限額となりますが、

持分割合を前述のようにした場合、妻の方が20万円の控除を受けられるかというとそうではなく、

このケースでは言えば年10万円が減税の上限額となります。

妻:4,000万円×持分1/4×ローン減税1%=10万円

夫:4,000万円×持分3/4×ローン減税1%=30万円=上限額20万円

→世帯合計30万円

売主が事業者の場合には、一人当たりのローン控除の上限額が40万円ですので、下記のような計算になります。

妻:4,000万円×持分1/4×ローン減税1%=10万円

夫:4,000万円×持分3/4×ローン減税1%=30万円

→世帯合計40万円

弊社では、資産価値が目減りしづらい住まいを探すお手伝いをしております。是非ご相談下さい。

住宅ローン控除

2017年04月23日

皆さんこんにちは、橋本です♪

今回は改めて住宅ローン控除についてまとめたいと思います。

まず、住宅ローン控除とは何かと簡単に言えば、

住宅ローンを利用して家を購入する際、10年間にわたって所得税と住民税の一部が控除されるというものです。

具体的な金額はというと、年末時のローン残高の1%がその控除の対象となります。

10年間で最大400万円も控除が受けられます!(個人が売主の中古住宅の場合は最大控除額が200万円)

ですが誰でも400万円控除されるわけではありません。

あくまでも払っている税金が控除されるのであって、余分にもらえるわけではありません。

また、扶養控除等ですでに税金を控除されている分も考えなくてはなりませんので、

ご家族構成によっても控除される金額は変わってきます。

また、住宅ローン控除を受けるには以下の条件があります。

① 住宅ローンの返済期間が10年以上

② 所得が3000万円以下の人(ほとんどの方がそうだと思いますが・・・)

③ 購入する家の登記簿上の床面積が50㎡以上

④ 以下のいずれかを満たしている建物

・耐火建築物(マンション等)は築25年以内、木造住宅は築20年以内

・一定の耐震基準を満たすと建築士に証明されたもの(耐震基準適合証明書)

・既存住宅売買瑕疵保険に加入しているもの

⑤ 購入してから半年以内に購入した家の住所に住民票を移していること

条件がこんなにあるのか!と思われるかと思いますが、そこは私たちがサポートいたしますのでご安心ください。

また、実際にどれほどの控除を受けられるのか具体的な数字を知りたい方もいるかと思います。

草野工務店では、お客様に合わせた住宅ローン控除の還付金の計算を2分でできます!

他の不動産会社さんで2分で計算してくれと言われて本当に2分で出来る会社さんがどれだけあるのでしょうか・・・。

お客様に大変メリットがある住宅ローン控除についてしっかり考えている会社、もしくは営業マンであれば可能でしょう。

ただ売ることしか考えていない営業マンにはできないと思います。

お客様に少しでも信頼してもらえるために、草野工務店はこういったところもしっかりとお客様にお伝えしています!!

一生のうちに何度もない買い物だからこそ、信頼してもらえる営業マンになれるよう日々精進しています!

ですので住宅購入の際はどうぞお気軽に橋本までご相談ください♪(笑)

確定申告の時期です♪

2017年02月27日

こんにちは、大内です。

2月も残すところあす数日、そろそろ3月の足音も聞こえてきますね。

不動産業界が一番忙しい時期が近づいているので体調管理には

いつも以上に気を付けようと気合を入れています!

去年に引き続きインフルエンザワクチンも打ちました!

さて、今回のテーマは『確定申告』です。

自営業の方には説明不要かとは思いますが、サラリーマンの方でも

住宅を購入した際に、住宅ローン控除を受ける関係で、初年度だけ

ご自身で確定申告が必要となります。2年目以降は会社の年末調整

で対応して頂けます。

また、さいたま市南区、浦和区、緑区にお住まいの方で、土日しかお休み

の取れない方は、さいたまスーパーアリーナで、2月19日、2月26日の日曜日

に開催しています。かなり込み合うとのお話なので時間に余裕をもっていって

ください。

では、また♪

意外と知らない住宅ローン控除適用条件

2017年01月24日

こんにちは、大内です。

寒い日が続いておりますが、皆様におかれましてはいかがお過ごしでしょうか。

わたしは例年風邪をよくひいている時期ですが、今年はひいておりません!

おそらくその一つの原因として、『やずやのにんにく卵黄』を毎日

飲んで元気なのかなと思っております。

オススメです♪

さて、今回のテーマは、意外と知られていない住宅ローン控除の適用条件についてです。

細かく全部をお伝えはしませんが、購入物件の持ち主が、

不動産業者と一般の方によって控除額の最大額が変わってくるということです。

新築物件であれば、ほぼ不動産業者さんが売主なので4000(5000)万円ですが、

中古物件では、一般の方が売り主様ということの方が多いです。

その際には、最大でも2000万円分の借入額しか控除の対象になりません!

新築と中古どちらかで迷っているときには、この控除額が大きなポイントになることもございます。

詳細は、いろいろな優遇税制を日々勉強している草野工務店の営業まで♪

では、また♪

安い物件買ったら贈与税!?気を付けておきたい中古住宅取得と贈与税の関係≪1/2≫

2017年01月13日

こんにちは、くさの工務店金子です。

住宅購入をするにあたって、親御さんからの資金援助を受ける方が多くいらっしゃいます。

住宅取得資金の援助(=贈与)には非課税の特例があるからです。

でも、適当に物件選びをしてしまうと、その特例が受けられなくなってしまい、金額によっては100万円単位で贈与税(https://www.nta.go.jp/taxanswer/zoyo/4408.htm)が課せられてしまうので注意が必要です。

今回は、中古住宅取得時の注意点をご説明したいと思います。

まず、この贈与税非課税の特例の名前は「直系尊属から住宅取得資金の贈与を受けた場合の非課税(https://www.nta.go.jp/taxanswer/sozoku/4508.htm)」といいます。

詳細はリンク先の国税庁のページをご覧いただきたいのですが、仮にこの特例を使わずに親御さんから1,000万円の贈与を受けた場合、約180万円の贈与税が課せられることになります。

住宅ローン控除も利用できない住宅を購入したとなれば、最大200万円(又は400万円)の減税も利用できないことになりますので、合計で約380万円(又は580万円)を損することになります。

物件の価格にばかり気を取られてこれらの制度が利用できない物件を買ってしまったとすれば、本末転倒になってしまいますね。

特例が使える3,000万円の物件よりも、特例が使えない2,700万円の物件の方が実質負担で高くなってしまうということになるわけです(厳密には借入内容にもよりますが)。

さて、本題の注意点についてご説明します。

適用要件の内、「受贈者の要件」のところは皆さんもよくご存じなのですが、取得する住宅の要件を見落としている方が非常に多いのです。

中古住宅の場合には、下記の要件に当てはまらなければいけません。(一部省略してありますので詳しくは国税庁のHPをご覧ください。)

1.専有部分の登記簿面積(http://smile.re-agent.info/blog/?p=2736)で50平米以上240平米以下

2.マンションの様な耐火建築物の場合は築25年以内、木造戸建ての様な非耐火構造の場合は20年以下 単身者やDINKSであまり大きな部屋が必要ない家族構成で、予算の範囲内でできるだけ都心のマンションを買いたいというお客様は、上記の要件から外れてしまいがちなので注意が必要です。

よく土地で「坪いくら」というような言い方があるかと思いますが、マンションも同じで、地域によって坪単価に高低があります。

よって、広い部屋を買おうと思えば、坪単価×坪数分、物件価格も上がります。

そこで、例えば広さを「今住んでいる賃貸マンションが35平米だから、それくらいあればとりあえず充分」といった探し方をしてしまえば、上記1の要件に該当しなくなってしまいます。

じゃあ、「ヴィンテージマンションで…」と築年で価格をおさえようとすると、今度は上記2.にひっかかってしまうわけです。

特に1の方は、解決のしようがありませんので、特に不動産会社からの説明もなく、うっかり売買契約をしてしまったとすれば、とたんに資金計画がくるってしまいます。

売買契約後の解約は、手付金を放棄するか、申し出の時期が遅れれば手付解約ではなく違約での解約をせざるを得ません。

手付金は通常、売買価格の5%程度で設定しますので、3,000万円の物件であれば150万円を売主にあげなければいけません。

違約の方は10%〜20%で設定しますので、300〜600万円を売主に支払わなければなりません。

さらに、仲介会社との間の仲介手数料についても手付解約や違約解約の場合は、支払う必要がありますので、物件価格の3%程度が上記金額に加えて必要になります。

このような事態にならないためにも、購入物件を選ぶときには、事前に税制についても説明してくれる信頼できるプロを味方に付けることをおすすめ致します。

もちろん、私たちリニュアル仲介のエージェントは、しっかりとお伝えし、お客様の実質負担でどの物件が割安かをご判断いただける情報をご提供しております。

次回は、上記2の築後経過年数要件にあてはまらなかった場合の解決策をご説明いたします。

本サイトでは毎度おなじみの「耐震基準適合証明書」と「既存住宅売買瑕疵保険」が登場します。

旧耐震マンション 住宅ローン控除と耐震基準適合証明書≪3/3≫

2017年01月05日

金子です。

前回は、旧耐震マンションで住宅ローン控除適用を受ける為に必要となる「耐震基準適合証明書」を取得するまでのプロセスの内、実際にそのマンションで耐震改修が行われたか否か、行われたのであれば部分的な耐震改修なのか、現行法同等まで引き上げる為の耐震改修なのか、の確認方法をご説明いたしました。

前回の内容は、改修工事実施の有無の事実確認というのが主な目的で、今回は、耐震基準適合証明書が発行してもらえそうかどうかの確認方法をご説明したいと思います。

まず、耐震基準適合証明書という書類は、建築士事務所登録のある事務所に所属している建築士であれば発行することができます。

マンションの場合には、木造、二級、一級とある建築士資格の内、一級建築士でなくてはいけません。

前回までのところで、マンションの耐震診断と耐震改修設計、耐震改修工事を実施しているということですから、既に一級という点については、条件を満たしていますので、問題ないでしょう。

ポイントは、耐震基準適合証明書を発行するからには、そのマンションは耐震性が確かにあるということを証明し、その責任を負って発行するというところです。

よって、建築士の立場からすれば、他人が診断・設計・施工したものを鵜吞みにして証明書を発行することは到底しづらいこととなります。

今回3回に渡って書いた本記事の中に登場する関係者の中で、耐震基準適合証明書を発行する立場になり得るのは、マンション管理会社から連絡先をヒアリングした「設計事務所等」ということになります。

設計事務所等に連絡をしたら、マンション管理会社に質問したことと、同じことを聞きましょう(耐震診断・改修実施の事実確認、自治体の助成金利用の有無)。

マンション管理会社は管理の専門家ではありますが、設計の専門家ではないので、誤認している可能性もあるからです。

上記質問の後に、「築25年超の中古マンション取得で住宅ローン控除等を利用するために、耐震基準適合証明書が必要なので発行して頂けないでしょうか?」とたずねてみてください。

もしそこで、「いいですよ」と即答してもらえれば幸運で、殆どの場合は、住宅ローン控除にそのような特例があることや、耐震基準適合証明書という書式が存在すること自体ご存じありません。

建築士は設計の専門家ですが、中古住宅の売買やそれに係わる税制については、専門ではないからです。

まだ制度自体の認知度も低いこともあるでしょう。

「いいですよ」の即答が得られなかった場合は、「そのような証明書発行は承っていません。」とか、「社内で確認してご連絡致します。」というような返答がきます。

制度についてご存じない場合には、恐らく内心では「証明書って、なんか大ごとだなぁ...よくわからないから断った方が無難かなぁ...」と不安に思っていらっしゃるはずです。

最後のひと粘りをするのであれば、この税制についての関係資料をその建築士の方にメールして、社内で検討して頂くようにお願いをしてみるといったところでしょう。

私の経験では、このように食い下がっても、一度も発行の承諾を得られたことはありません(まだまだチャレンジの数が足りないのかもしれまんが)。

住宅の売買やそれに係わる税制については、専門ではないからです。まだ制度自体の認知度も低いこともあるでしょう。

私の経験では、このように食い下がっても、一度も発行の承諾を得られたことはありません。(まだまだチャレンジの数が足りないのかもしれまんが)

以上のことから、前々回『旧耐震マンション 住宅ローン控除と耐震基準適合証明書≪1/3≫』の冒頭で「旧耐震のマンションでの住宅ローン控除利用は諦めた方が無難」と申し上げた次第です。

以上、金子でした。

住宅ローン控除とは

2016年12月11日

みなさんこんにちは、橋本です♪

もう確実に冬ですね♪

今回は改めて住宅ローン控除についてまとめたいと思います。

まず、住宅ローン控除とは何かと簡単に言えば、

住宅ローンを利用して家を購入する際、10年間にわたって所得税と住民税の一部が控除されるというものです。

具体的な金額はというと、年末時のローン残高の1%がその控除の対象となります。

10年間で最大400万円も控除が受けられます!(個人が売主の中古住宅の場合は最大控除額が200万円)

ですが誰でも400万円控除されるわけではありません。

あくまでも払っている税金が控除されるのであって、余分にもらえるわけではありません。

また、扶養控除等ですでに税金を控除されている分も考えなくてはなりませんので、

ご家族構成によっても控除される金額は変わってきます。

また、住宅ローン控除を受けるには以下の条件があります。

① 住宅ローンの返済期間が10年以上

② 所得が3000万円以下の人(ほとんどの方がそうだと思いますが・・・)

③ 購入する家の登記簿上の床面積が50㎡以上

④ 以下のいずれかを満たしている建物

・耐火建築物(マンション等)は築25年以内、木造住宅は築20年以内

・一定の耐震基準を満たすと建築士に証明されたもの(耐震基準適合証明書)

・既存住宅売買瑕疵保険に加入しているもの

⑤ 購入してから半年以内に購入した家の住所に住民票を移していること

条件がこんなにあるのか!と思われるかと思いますが、そこは私たちがサポートいたしますのでご安心ください。

また、実際にどれほどの控除を受けられるのか具体的な数字を知りたい方もいるかと思います。

草野工務店では、お客様に合わせた住宅ローン控除の還付金の計算を2分でできます!

他の不動産会社さんで2分で計算してくれと言われて本当に2分で出来る会社さんがどれだけあるのでしょうか・・・。

お客様に大変メリットがある住宅ローン控除についてしっかり考えている会社、もしくは営業マンであれば可能でしょう。

ただ売ることしか考えていない営業マンにはできないと思います。

お客様に少しでも信頼して頂くために、草野工務店ではこういったところもしっかりとお客様にお伝えしています!!

一生のうちに何度もない買い物だからこそ、信頼して頂ける営業マンになれるよう日々精進しています!

ですので住宅購入の際はどうぞお気軽に橋本までご相談ください♪(笑)

住宅ローンを組むときに、知っておきたい控除の制度

2016年11月12日

住宅ローン控除の制度は、いつ始まったかご存知ですか?

日本で住宅ローンが始まったのは、明治時代といわれています。

実際には、銀行から融資を受けるのではなく、不動産会社が市民向けに割賦払いの制度を作っていました。

家を購入することは一般的でなく、ほとんどの人は借家住まいだったようです。

現在のような個人向けの住宅ローンになったのは1970年頃からで、

田中角栄の「日本列島改造論」の影響も受け、不動産運用という考え方が広がりました。

そこで土地の価格が向上し、経済の大きな発展にもつながりました。

その流れで建設省と住宅金融公庫が設立され、国が支援を行うようになりました。

結果、多くの人が住宅ローンや減税などを利用して、住宅を購入できるようになりました。

さらに1972年より住宅取得控除制度が導入され、控除額は変化しながら、現在に続いています。

一般市民が住宅を購入できなかった時代を思えば、現在は住宅購入が身近になりました。

そこでは、控除の制度をよく知って手続きを行うことが大切です。

選んだ物件が、住宅ローン控除を受けられる住宅かどうか?

受けるための手順はどのようになっているか?

細かいところまで丁寧にご案内できる不動産会社にご相談ください。

長期優良住宅とは?

2016年11月04日

チラシやインターネットの不動産情報サイトで、「長期優良住宅」という言葉を目にしますね。これはどのような住宅なのでしょうか。

「劣化対策」「耐震性」「維持管理・更新の容易性」「可変性」「バリアフリー性」「省エネルギー性」「居住環境」「住戸面積」「維持保全計画」の9つの観点から、高い基準に適合した住宅だけが長期優良住宅として認定されます。

・劣化対策

数世代にわたり住宅の構造躯体が使用できること。

・耐震性

極めて稀に発生する地震に対し、継続利用のための改修の容易化を図るため、損傷のレベルの低減を図ること。

・維持管理・更新の容易性

構造躯体に比べて耐用年数が短い内装・設備について、維持管理(清掃・点検・補修・更新)を容易に行うために必要な措置が講じられていること。

・可変性

居住者のライフスタイルの変化等に応じて間取りの変更が可能な措置が講じられていること。

・バリアフリー性

将来のバリアフリー改修に対応できるよう共用廊下等に必要なスペースが確保されていること。

・省エネルギー性

必要な断熱性能等の省エネルギー性能が確保されていること。

・居住環境

良好な景観の形成その他の地域における居住環境の維持及び向上に配慮されたものであること。

・住戸面積

良好な居住水準を確保するために必要な規模を有すること。

・維持保全計画

建築時から将来を見据えて、定期的な点検・補修等に関する計画が策定されていること。

・住宅履歴情報の整備

長期優良住宅に認定された住宅はその建築及び維持保全の状況に関する記録を作成し、これを保存しなければならない。

などさまざま細かい基準が決められていますので、安全で住みやすい住宅といえます。

長期優良住宅には、中古住宅でも工事後に一定の基準を満たし、長期優良住宅とされているものがあります。認定されると、住宅ローン控除や【フラット35】Sの金利が優遇されたりなど多くのメリットがあります。住宅選びの際には、ここも注意して見ていきたいですね。

最近の投稿

アーカイブ

- 2023年6月 (12)

- 2023年5月 (26)

- 2023年4月 (12)

- 2023年3月 (28)

- 2023年2月 (6)

- 2023年1月 (24)

- 2022年12月 (19)

- 2022年11月 (19)

- 2022年10月 (21)

- 2022年9月 (17)

- 2022年8月 (16)

- 2022年7月 (20)

- 2022年6月 (22)

- 2022年5月 (20)

- 2022年4月 (25)

- 2022年3月 (10)

- 2022年2月 (19)

- 2022年1月 (18)

- 2021年12月 (19)

- 2021年11月 (21)

- 2021年10月 (22)

- 2021年9月 (21)

- 2021年8月 (16)

- 2021年7月 (22)

- 2021年6月 (26)

- 2021年5月 (21)

- 2021年4月 (22)

- 2021年3月 (30)

- 2021年2月 (29)

- 2021年1月 (23)

- 2020年12月 (13)

- 2020年11月 (23)

- 2020年10月 (23)

- 2020年9月 (15)

- 2020年8月 (19)

- 2020年7月 (16)

- 2020年6月 (27)

- 2020年5月 (21)

- 2020年4月 (17)

- 2020年3月 (16)

- 2020年2月 (18)

- 2020年1月 (21)

- 2019年12月 (10)

- 2019年11月 (20)

- 2019年10月 (16)

- 2019年9月 (21)

- 2019年8月 (13)

- 2019年7月 (28)

- 2019年6月 (35)

- 2019年5月 (30)

- 2019年4月 (15)

- 2019年3月 (38)

- 2019年2月 (32)

- 2019年1月 (31)

- 2018年12月 (2)

- 2018年11月 (11)

- 2018年10月 (8)

- 2018年9月 (19)

- 2018年8月 (19)

- 2018年7月 (35)

- 2018年6月 (14)

- 2018年5月 (1)

- 2018年4月 (7)

- 2018年3月 (3)

- 2018年2月 (32)

- 2018年1月 (29)

- 2017年12月 (27)

- 2017年11月 (25)

- 2017年10月 (22)

- 2017年9月 (13)

- 2017年8月 (33)

- 2017年7月 (38)

- 2017年6月 (19)

- 2017年5月 (22)

- 2017年4月 (25)

- 2017年3月 (9)

- 2017年2月 (13)

- 2017年1月 (15)

- 2016年12月 (20)

- 2016年11月 (29)

- 2016年10月 (18)

- 2016年9月 (27)

- 2016年8月 (16)

- 2016年7月 (23)

- 2016年6月 (25)

- 2016年5月 (27)

- 2016年4月 (29)

- 2016年3月 (23)

- 2016年2月 (13)

- 2016年1月 (22)

- 2015年12月 (11)

- 2015年11月 (18)

- 2015年10月 (24)

- 2015年9月 (5)

- 2015年8月 (5)

- 2015年7月 (2)

- 2015年6月 (3)

- 2015年5月 (2)

- 2015年4月 (4)

- 2015年3月 (8)

- 2015年2月 (8)

- 2015年1月 (6)

- 2014年12月 (1)

- 201年11月 (1)

カテゴリー

- お金・住宅ローン・税金 (112)

- くさの工務店の新築工事 (25)

- コラム (104)

- ご案内 (19)

- 不動産・トラブル (64)

- 不動産取引ガイド (1,394)

- 動画 (22)

- 売却 (17)

- 改修工事・リフォーム工事 (32)

- 未分類 (20)

- 物件紹介 (80)

- 生活 (25)

- 相続・贈与 (33)

- 空地空家 (57)

- 購入 (99)